Carve-out-Transaktionen als Instrument zur Wertsteigerung

Technologischer Wandel, ESG, geopolitische Konflikte und steigende Energiekosten und Friktionen in den Lieferketten und ein sich veränderndes Finanzierungsumfeld mit gestiegenen Refinanzierungs-kosten sind disruptive Herausforderungen, welche Unternehmen dazu veranlassen, ihre strategische Ausrichtung und damit Kerngeschäftsaktivitäten neu zu bewerten. In diesem Zusammenhang werden Carve-out-Transaktionen zu einem maßgeblichen strategischen Instrument. AlixPartners und Norton Rose Fulbright haben führende Entscheidungsträger aus den Bereichen M&A, Strategie, Recht und Private Equity in der DACH-Region dazu befragt, wie Unternehmen Carve-outs nutzen und welche Treiber, Chancen und Risiken sie mit der Separierung eines Geschäftsbereichs verbunden sehen.

Quelle: https://features.alixpartners.com/carve-out-readiness-de/index.htm

1. Einleitung

Technologischer Wandel, ESG, geopolitische Konflikte und steigende Energiekosten und Friktionen in den Lieferketten und ein sich veränderndes Finanzierungsumfeld mit gestiegenen Refinanzierungs-kosten sind disruptive Herausforderungen, welche Unternehmen dazu veranlassen, ihre strategische Ausrichtung und damit Kerngeschäftsaktivitäten neu zu bewerten. In diesem Zusammenhang werden Carve-out-Transaktionen zu einem maßgeblichen strategischen Instrument. AlixPartners und Norton Rose Fulbright haben führende Entscheidungsträger aus den Bereichen M&A, Strategie, Recht und Private Equity in der DACH-Region dazu befragt, wie Unternehmen Carve-outs nutzen und welche Treiber, Chancen und Risiken sie mit der Separierung eines Geschäftsbereichs verbunden sehen.

2. Treiber von Transformation und Carve-out

Carve-out-Transaktionen sind einerseits Antwort auf Disruption – sie bewahren die Standfestigkeit des Kerngeschäfts – und andererseits strategisches Instrumentarium zur Sicherung der langfristigen Wettbewerbsfähigkeit des Unternehmens am Markt. 88% der befragten Unternehmen nutzen einen Carve-out zur Fokussierung auf das Kerngeschäft sowie 72% zur Transformation des Geschäftsmodells.

Ebenso stehen die Erhöhung der Ziel-Profitabilität (40%), unterschiedliche Wachstumsperspektiven im Konzern (25%) und die Reduktion von Risiken (17%) im Fokus: Aus Sicht der befragten Experten betreffen Carve-out-Transaktionen traditionell Geschäftsbereiche, die oftmals aus Sicht des abgebenden Unternehmens kein nachhaltig profitables Geschäft generieren oder im Wachstum hinter anderen Konzernbereichen zurückstehen. Dies ist häufig Folge einer Vernachlässigung der Hebung von Synergien, des Fehlens einer nachhaltig durchgeführten Post-Merger-Integration oder des langfristigen Strategiewechsels.

Die Separierung einer Geschäftseinheit aus dem Konzern ist ein höchstkomplexes Vorhaben, welches sorgfältige Planung und eine gezielte Umsetzung erfordert. So geben 63% der befragten Experten an, vor einer Carve-out-Entscheidung die Prüfung strategischer Handlungs-alternativen durchzuführen. Dabei werden interne Restrukturierungsmaßnahmen (68%), Betriebs(teil)schließungen (61%) oder die Bildung eines Joint Ventures (27%) als strategische Handlungsalternativen evaluiert.

Aufgrund schneller Marktentwicklungen und fehlender Ressourcen erfolgen Carve-out-Transaktionen oftmals rein reaktiv und Entscheider müssen unter Erfolgsdruck innerhalb eines begrenzten Opportunitätsfensters agieren. Kommt es jedoch zu einer Separierung, geben 81% der Umfrageteilnehmer an, die von ihnen durchgeführte Transaktion als erfolgreich im Sinne der zuvor gesetzten ökonomischen und qualitativen Ziele zu erachten.

3. Zusammenspiel von Carve-out und M&A-Prozess

Neben der Separierung des Carve-out-Geschäfts aus dem Konzern bildet die Veräußerung einen integralen Bestandteil des Transaktionsvorhabens. 80% der Umfrageteilnehmer geben an, die Trennung einer Geschäftseinheit mit der Veräußerungsentscheidung zu verknüpfen. Der Carve-out- und der M&A-Prozess bilden hierbei ein eng verzahntes Duo. Des Weiteren hat der Zeitpunkt des Carve-outs Auswirkungen auf die Zeitschiene des M&A-Prozesses, die Transaktionsstruktur, vertragliche Bedingungen und etwaige, im Vorfeld oder während des M&A-Prozesses erfolgende, wertsteigernde Maßnahmen.

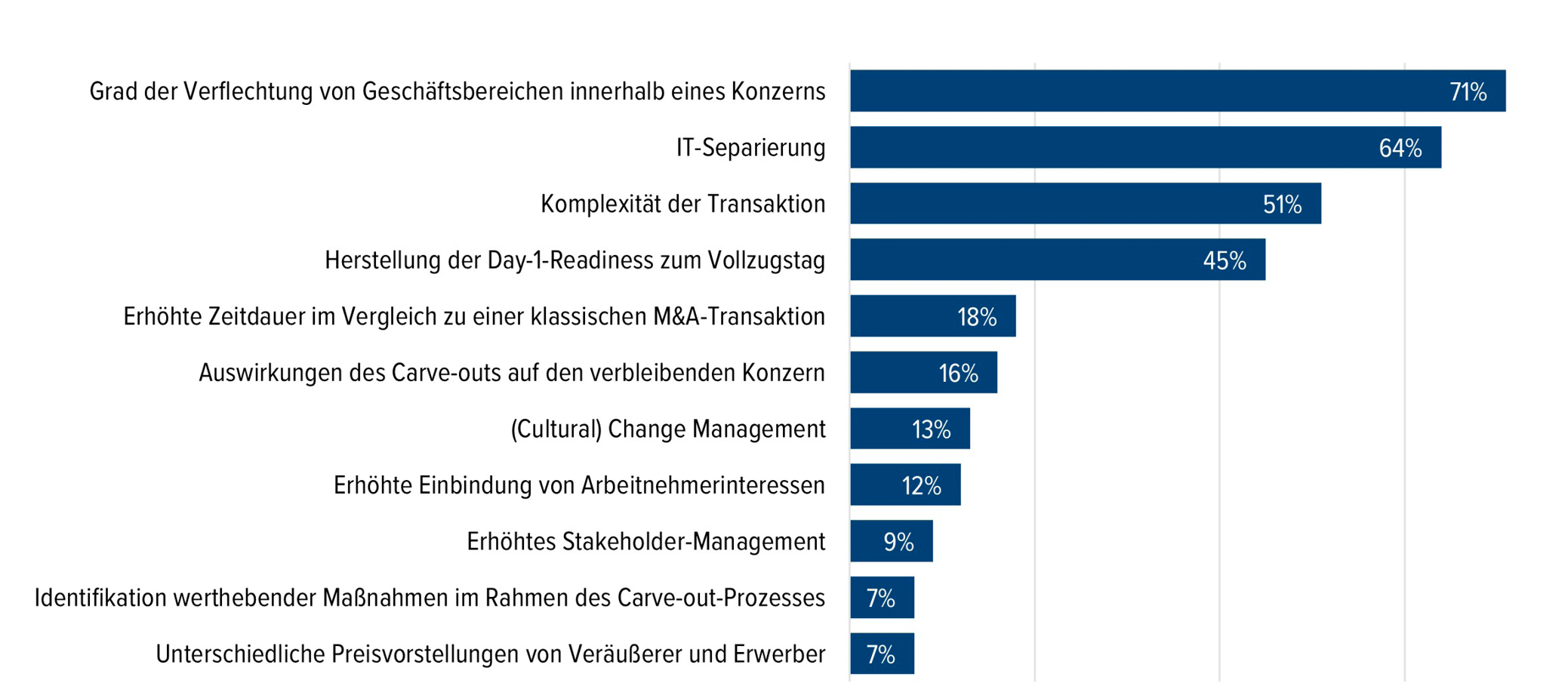

Dabei ist die Veräußerung des Carve-out-Geschäfts mittels Anteilsübertragung aus Verkäufersicht typischerweise zu bevorzugen. Der Verkäufer kontrolliert dabei die rechtliche, die operative, die finanzielle und die organisatorische Ausstattung des Zielgeschäftsmodells und seiner rechtlichen Zielstruktur. Im Vergleich zu klassischen Verkaufssituationen betrachten die Umfrageteilnehmer die Verflechtung des Carve-out-Geschäfts mit dem Mutterkonzern (71%), die Separierung der IT-Systeme (64%) und die dem Carve-out per se anhaftende Komplexität (51%) als zentrale Herausforderung.

4. Planung des Zielgeschäftsmodells (TOM)

Simultan zur Steuerung des Verkaufsprozesses bildet die Planung des Zielgeschäftsmodells (Target Operating Model, TOM) ein Kernelement der Carve-out-Transaktion. Je nach Konzernstruktur und Industrie sind die erforderlichen Entflechtungsmaßnahmen nicht nur in höchstem Maße komplex, sondern auch meist von internationaler Dimension und nicht nur auf das Carve-out-Geschäft begrenzt.

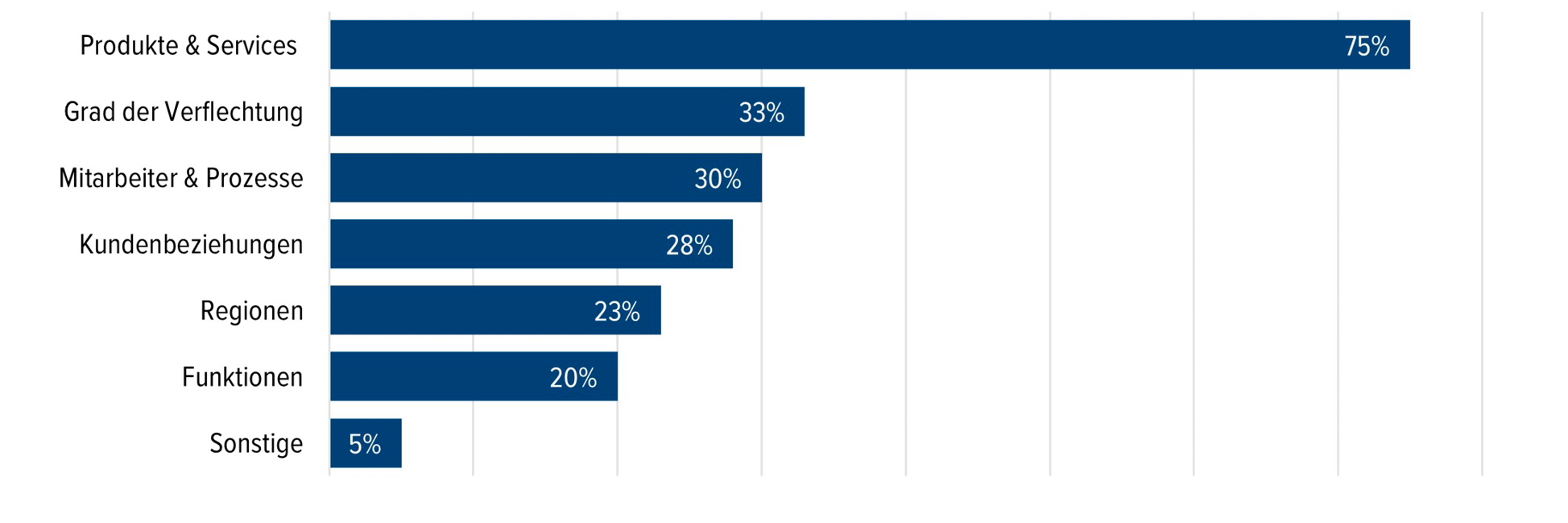

Dementsprechend wird die Planung des Zielgeschäftsmodells als größter Werttreiber gesehen: 75% der Befragten betonen als strukturgebendes Merkmal dessen die Definition der angebotenen Produkte und Services, 33% den Grad der Verflechtung mit dem Mutterkonzern und 30% bestehende Prozesse und Mitarbeiter. Außerdem ist zu beachten, dass die angedachten Strukturen nach Closing realitätsnah und umsetzbar im Sinne des Businessplans sind. Negative Rückwirkungen des Carve-out-Geschäfts auf den Mutterkonzern sind zu vermeiden.

Zusätzlich zu der Ausgestaltung des Zielgeschäftsmodels geben 58% der Umfrageteilnehmer an, wertsteigernde Maßnahmen im Vorfeld der Transaktion zu planen beziehungsweise zu implementieren: Hinsichtlich der möglichen Maßnahmen sind Carve-outs nicht limitiert: Als beliebt gelten Kostensenkungsprogramme (59%), Working-Capital-Optimierung (44%) sowie Umsatzsteigerungsprogramme (41%). Dieses Ergebnis zeigt aber im Umkehrschluss, dass 36% der Umfrageteilnehmer solche wertsteigernden Maßnahmen weder planen noch beabsichtigen umzusetzen, diese bisweilen vermutlich mit Blick auf den M&A-Prozess zu spät betrachtet werden oder die unter Zeitdruck herbeizuführende Tag-1-Funktionsfähigkeit als zentraler Erfolgsfaktor für den Carve-out hier den Vorrang erhält. Damit werden wichtige Opportunitäten zur Optimierung des Transaktions-wertes in solchen Fällen außen vorgelassen.

Abb. 2 • Was sind aus Ihrer Sicht die Kern-Herausforderungen bei Carve-outs gegenüber klassischen Unternehmensverkäufen/Straight Share Deals?

Quelle: AlixPartners

Management der Erfolgsfaktoren und Risikominimierung

Carve-out-Transaktionen sind komplexe Vorhaben, bei denen viele Maßnahmen antizipiert werden müssen. Hierbei betrachten 72% der Teilnehmer die Tag-1-Funk-tionsfähigkeit (Day One Readiness) als maßgeblichen Erfolgsfaktor, gefolgt von der kontinuierlichen Stabilität der Umsätze und dem Erreichen der Planwerte des Carve-out Geschäfts (beide 50%). Weitere Erfolgsfaktoren umfassen ein klares Kommunikationskonzept (55%) und die entscheidungsorientierte Fokussierung durch Limitierung des involvierten Personenkreises (48%).

Neben den oben genannten Faktoren steht die Beherrschung mehrdimensionaler Komplexität im Fokus. Die Identifikation des Carve-out-Perimeters sowie die Bestimmung der zur Entflechtung notwendigen Maßnahmen (beide 55%) werden als besonders zeitintensiv eingestuft. Zusätzliche Expertise (81%) sowie das Abfedern von gestiegenen zeitlichen Anforderungen (70%) sind demzufolge wichtige Gründe, warum erfahrene Spezialisten hinzugezogen werden.

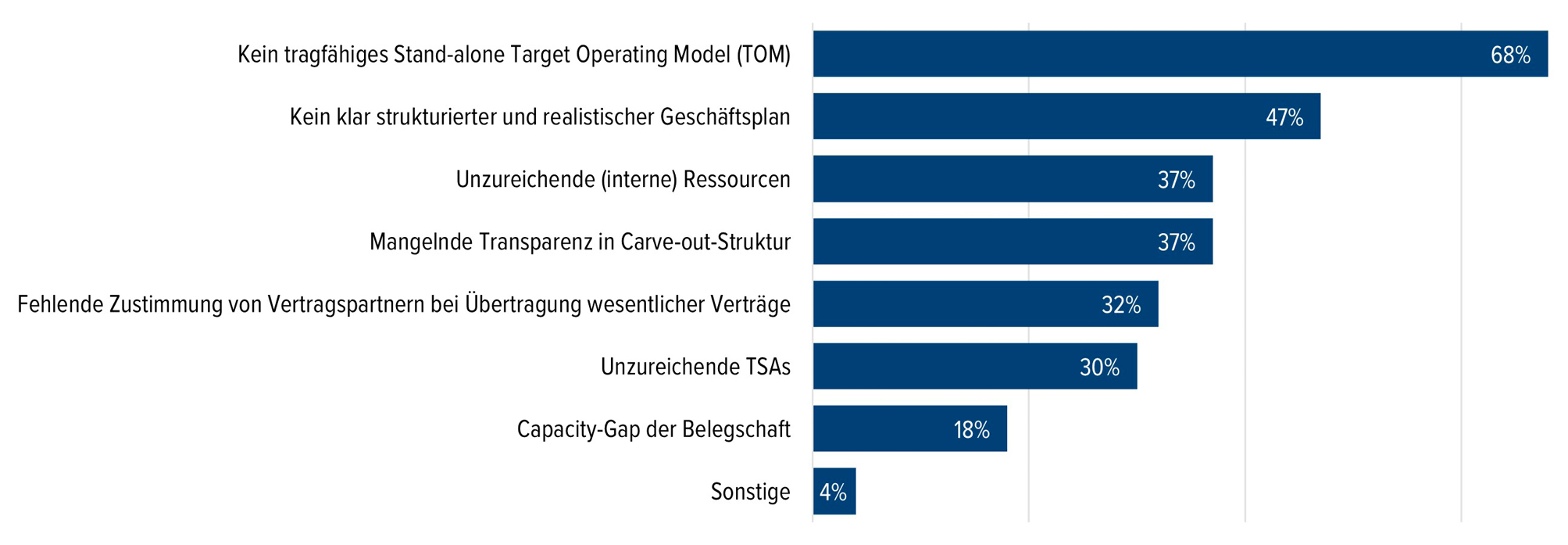

Aufgrund des hohen Komplexitätsgrades von Carve-out-Vorhaben ist das aktive Management von Risiken von besonderer Bedeutung. Die große Mehrheit der Umfrageteilnehmer betrachtet hierbei das Fehlen eines tragfähigen Zielgeschäftsmodells (68%) sowie eines klar strukturierten und realistischen Geschäftsplans (47%) als Hauptrisikofaktoren für den Erfolg der Carve-out-Transaktion. Weitere Risiken werden in mangelnder Transparenz der Carve-out-Struktur, dem Fehlen ausreichender (interner) Ressourcen und in Compliance-Verstößen gesehen.

Auch die Einbindung rechtlicher Aspekte trägt zur Risikominimierung bei und unterstützt die erfolgreiche Umsetzung der Tag-1-Funktionalität. Eine frühzeitige rechtliche Transaktionsstruktur- und Carve-out Planung erhöht die Transaktionssicherheit und minimiert Transaktionsabschläge. Die rechtliche Transaktions- und Carve-out Strukturierung ist außerdem essenziell, um die Entflechtung und Neustrukturierung mit dem M&A-Prozess in Einklang zu bringen und die Transaktionssicherheit zu gewährleisten. Den bei einer Carve-out-Transaktion erhöhten Unsicherheiten begegnen die Umfrageteilnehmer unter anderem mit strengeren Garantien (54%), Kaufpreisabschlägen (41%), Earn-outs und einer erhöhten Anzahl von Vollzugsbedingungen (38%).

Abb. 3 • Welche Parameter sind typischerweise strukturgebendes Merkmal bei der Definition des Target Operating Model für die Carve-out-Einheit?

Quelle: AlixPartners

5. Ausblick: Carve-out-Aktivität in den nächsten ein bis drei Jahren

Nachdem das Jahr 2022 von einem geringen Wirtschaftswachstum geprägt war, rechnen mehr als zwei Drittel der Umfrageteilnehmer mit einer Zunahme von Carve-out-Transaktionen in den nächsten ein bis drei Jahren.

Hierbei sorgen Strukturwandel und Disruption dafür, dass in vielen Industrien der Ausstieg aus Geschäftsbereichen abgewogen werden muss, um Wachstum in Zukunftstechnologien zu ermöglichen. Insbesondere die Industrien Automobilzulieferer (64%), Maschinenbau (42%) und Energie (42%) werden nach Ansicht der Umfrageteilnehmer eine Zunahme an Carve-out-Transaktionen verzeichnen. Dabei gilt es Lösungen zu identifizieren sowie First-Mover-Vorteile zu nutzen: Entscheider, die rechtzeitig und risikobasiert handeln, gestalten die Zukunft zum Wohl des Carve-out-Geschäfts sowie des Mutterkonzerns.

Abb. 4 • Was sind die Hauptrisikofaktoren aus Verkäufer / Käufersicht?

Quelle: AlixPartners

6. Empfehlungen für Entscheider und Schlussfolgerungen

Basierend auf den Ergebnissen der Umfrage lassen sich folgende Empfehlungen für Entscheidungsträger ableiten:

• Voraussetzung einer erfolgreichen Carve-out-Transaktion ist die frühzeitige Analyse von Potenzialen innerhalb des Konzerns sowie eine realistische Bewertung des Opportunitätsfensters am Markt.

• Die frühzeitige Prüfung strategischer Handlungsalternativen trägt zum Erfolg der Carve-out-Transaktion bei, dabei kann auch der Vergleich zur zweitbesten Alternative nützlich sein.

• Es gilt, die Komplexität des Zielgeschäftsmodells zu beachten und Maßnahmen zu identifizieren und umzusetzen, die zu dem übergeordneten Ziel der Tag-1-Funktionsfähigkeit beitragen. Die Transaktionsstruktur sollte ebenfalls auf dieses Ziel abgestimmt sein.

• Die Veräußerung mittels Anteilsübertragung ist typischerweise vorzugswürdig. Sofern aber zur Separierung erforderlich, sind ergänzend zur Anteilsübertragung entsprechende Asset-Deal-Strukturen zu wählen.

• Bei der Konzeption und Umsetzung des Zielgeschäftsmodells sind mit Blick auf das Ziel der Realisierung von Wertsteigerungspotenzialen/Quick Wins und Effekte aus strukturellen Maßnahmen zu beurteilen, Initiativen abzuleiten und erste Maßnahmen umzusetzen. Dies erhöht nicht nur potenziell den Transaktionswert, sondern dient auch dazu, den Businessplan belastbar zu untermauern.

• Um die Planung des Zielgeschäftsmodells mit der Veräußerung zu verbinden, ist ein bereichsübergreifendes Projektmanagement-Office frühzeitig zur Prozessplanung und -steuerung zu implementieren. Der zusätzliche Einsatz externer Carve-out-Experten aufgrund fehlender interner Ressourcen ist in den allermeisten Fällen notwendig.

Philipp Schult, Director, M&A & Restructuring ist Director bei AlixPartners und begleitet Unternehmen bei komplexen M&A-Vorhaben und operativen Umstrukturierungen. Private-Equity-Kunden und Konzerne profitieren von Philipps Expertise im Zusammenhang mit M&A-Prozessen wie Carve-outs, Post-Merger-Integration, Due Diligence sowie Buy- und Sell-Side Deal Management. Darüber hinaus verfügt Philipp über fundierte Erfahrungen in der Leitung von Wertsteigerungsprogrammen mit speziellem Fokus auf SG&A Optimierung sowie der Begleitung von Personalabbauprogrammen sowie im Interim und Shadow Management. Vor seiner Tätigkeit bei AlixPartners war er Director M&A / Investment Management bei Sixt.

Karsten Kühnle, Partner, Corporate / M&A ist als Rechtsanwalt im Bereich Corporate und M&A tätig und leitet das Frankfurter Büro der Norton Rose Fulbright LLP. Er ist spezialisiert auf M&A und Joint Ventures sowie Corporate Governance und Compliance. Er verfügt über langjährige Expertise in multinationalen Carve-out- Transaktionen und Joint Ventures. Zu seinen Mandanten zählen Konzerne und mittelständische Unternehmen in den Bereichen Automotive, Transport und Logistik, Chemie und Maschinenbau.

Dr. Michael Prüßner LL.M., Partner, Corporate / M&A ist Rechtsanwalt und Partner im Bereich Corporate und M&A im Münchener Büro von Norton Rose Fulbright. Er gilt als einer der führenden Transaktionsanwälte in Deutschland. Er berät schwerpunktmäßig nationale und internationale Unternehmen sowie Private Equity Fonds zu M&A-Transaktionen, insbesondere bei grenzüberschreitenden Projekten, wobei sein Fokus auf der Beratung von Automobil- und Industrie- sowie Konsumgüterunternehmen liegt.